市场分化!汽车零部件「变天」

全球汽车市场的动荡不安,还在持续。

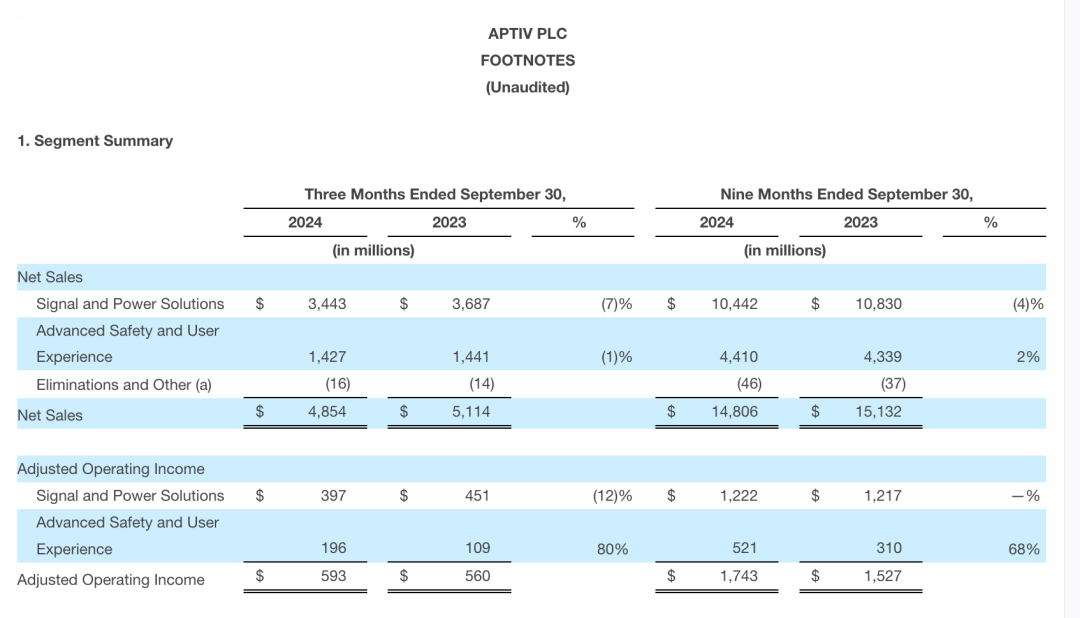

本周,全球TOP20汽车零部件公司—安波福(Aptiv)发布2024年第三季度财报显示,三季度公司经调整后确认收入同比下降6%;按照区域市场来看,也几乎是清一色的下滑景象。

其中,该公司在北美市场的季度收入下降了7%,亚洲市场下降了4%(其中,中国下降了6%,领跌该区域市场);此外,欧洲和南美的收入也分别下降了6%和12%。

从公司的两大业务板块来看,高级安全和用户体验部门(主要涉及座舱、智驾等业务)的收入同比下降1%,至14亿美元;信号和电源解决方案(电气类产品)的收入为34亿美元,同比下降7%。

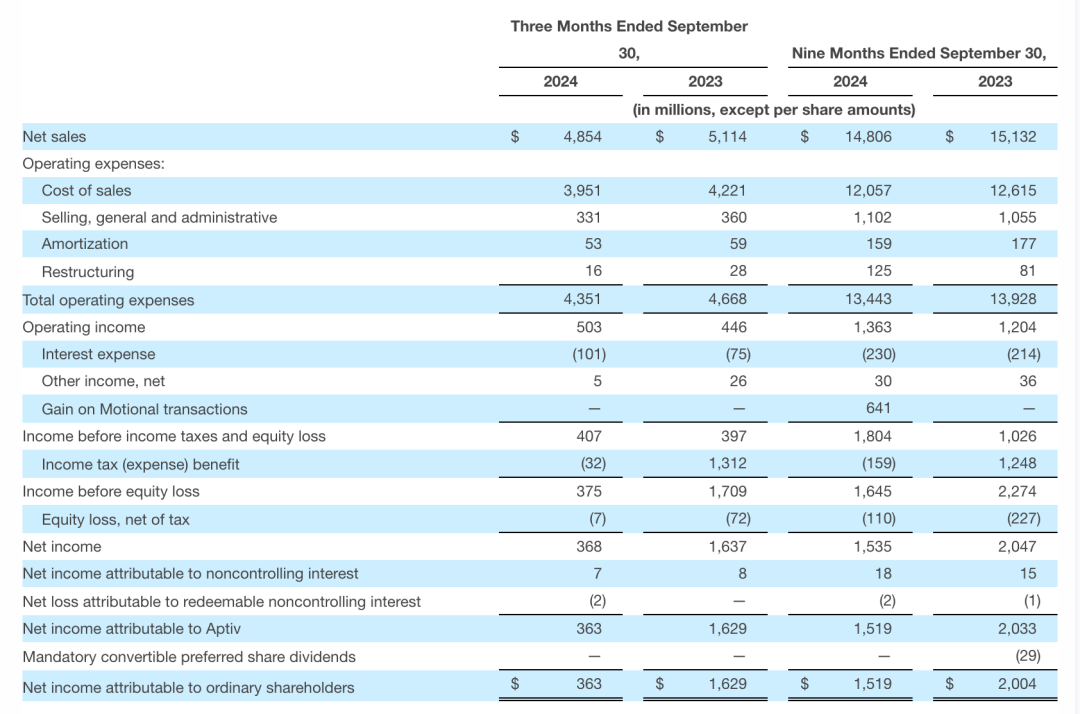

在盈利能力方面,第三季度该公司净收入为3.63亿美元,净收入利润率为7.5%,而去年同期为16.29亿美元,净收入利润率为31.9%。此外,三季度经营活动产生的净现金流量为4.99亿美元,而去年同期为7.46亿美元。

在财报发布后,安波福相关负责人对外表示,为了适应当下艰难的市场环境,公司已采取额外措施提高盈利能力,以应对来自中国企业的竞争,以及消费需求下降带来的汽车行业周期影响。

此外,去年排名全球第八的汽车零部件公司—佛瑞亚(FORVIA) 最新三季度财报同样表现不佳。数据显示,该公司第三季度销售额为65.3亿欧元(约合70.9亿美元),同比下降2.6%;其中,中国市场销售额更是大幅下降13.5%。

“在中国,由于客户组合的变化以及新车交付时间的推迟,季度表现低于预期,“Forvia首席执行官Patrick Koller在一份声明中表示,2023年中国市场销售额占公司总收入的四分之一。

同时,部分Tier1继续寻求裁员降本。

今年7月底,采埃孚(ZF)宣布,预计将在2028年年底前在德国裁员约11000至14000人,占其德国员工总数的约四分之一。主要原因是公司面临高额债务,而裁员计划将主要影响生产和研发部门。

而作为汽车行业风向标的芯片赛道,意法半导体的三季度报显示,季度营收为32.5亿美元,同比下降26.6%。其中,消费类业务收入表现超出预期,工业板块降幅小于预期,唯有汽车业务的收入表现逊于预期。

尤其是ADAS业务的减少,数字集成电路和射频产品(D&RF)部门的收入下降了29.7%;MEMS和传感器(AM&S)部门收入下降13.3%;微控制器(MCU)部门收入下降43.4%。

安森美半导体同样表现不佳,第三季度收入同比下降19.2%;其中,电源方案(涉及电动车功率半导体)业务收入同比下降23%;模拟和混合信号方案业务收入同比下降16%;智能传感(摄像头Sensor)收入同比下降15%。

同时,在车企方面,丰田、大众两家巨头依然表现低迷;由于全球业务主要仍依赖于排名靠前的这些头部车企,传统外资Tier1以及产业链各个环节供应商也是压力山大。

丰田汽车最近公布的数据显示,其9月份全球销量为923,311辆,较去年同期下降了8%(已经是该公司今年以来连续第八个月下降),而今年前九个月的累计销量为7,899,345辆,同比下滑了4.4%。

在中国市场,丰田的9月销量为160,457辆,同比下滑了9.2%。该公司将销量下降归因于市场竞争加剧导致的严峻市场环境。尤其是纯电动车市场,丰田进展依然不及预期。

而大众集团同样堪忧。今年第三季度该公司实现营收784.78亿欧元,同比下降0.5%;营业利润28.55亿欧元,同比下降41.7%。今年前三季度,营业利润更是同比减少20.5%。

销量方面,官方公布的数据显示,全球第三季度销量同比下降7.1%,为217.6万辆,中国销量为71.15万辆,同比更是大幅下降15%;其中,纯电动车销量为18.9万辆,同比下降9.8%。

按照该公司的预测,今年全年预计交付大约900万辆,同比下滑约2.5%。目前,大众集团内部正处于关闭部分工厂和裁员的新一轮危机时刻,同时,继续维持降本的高压态势。

相比而言,作为这些传统外资Tier1的同行,中国供应商则继续保持不错的业绩增长势头。一方面,受益于中国自主品牌车企在电动化、智能化转型上的持续加速;另一方面,来自合资品牌以及海外市场的抢单效应。

今年以来,中国自主品牌在电动化、智能化赛道继续高歌猛进。高工智能汽车研究院监测数据显示,今年1-9月,中国市场(不含进出口)新能源乘用车交付实现同比增长43.76%,其中,自主品牌贡献占比仍高达86.95%。

而在智能化方面,1-9月,自主品牌乘用车标配网联座舱+智能驾驶(L2及以上)交付达到415.73万辆,占整体市场交付比重(自主/合资合计)的64.73%,其中,自主品牌新能源车贡献占比达到75.42%。

10月30日,德赛西威(002920)披露三季报,公司前三季度实现营业收入189.75亿元,同比增长31.13%;净利润14.07亿元,同比增长46.49%;其中,三季度净利润更是同比增长60.90%。

该公司表示,今年上半年获得新项目订单规模继续保持增长,订单包括境内客户的内销和出口车型项目,也包括直接出口给国际客户的项目。同时,为满足持续提升的订单需求,公司需要扩大产能,提前开展产能建设。

比如,今年7月,德赛西威西班牙智能工厂正式奠基,预计于2025年底竣工,2026年开始向客户供应智能座舱、智能驾驶领域的一系列智能化产品,其中车载显示屏产品将率先投产。

此外,在高附加值产品方面,基于新一代高算力中央计算平台芯片的研发,德赛西威已与主流客户签订战略合作协议,共同推动新一代舱驾一体乃至中央计算平台的加速落地,涉及英伟达Thor、高通8775等全新平台。

均胜电子发布的三季报显示,前三季度公司实现营收411.35亿元,净利润同比增长20.90%;全球新获订单全生命周期总金额约704亿元。此外,智能驾驶、智能座舱/网联、车身域智能化等领域,公司新获取了UWB技术业务(数字钥匙、座舱活体检测等)、ADAS前视一体机、车路云一体化等新兴业务订单。

其中,中国市场特别是自主品牌/新势力的业务持续增强,国内新获订单金额约310亿元,占全部新增订单的比重达到约44%。 而公司旗下主营智能网联业务的均联智行,上半年实现营收31.98亿元,同比23.05%,净利润更是实现同比增长43.22%。

而作为智能底盘的中国本土主力供应商,伯特利财报显示,今年前三季度营收约65.78亿元,同比增加28.85%;归属于上市公司股东的净利润约7.78亿元,同比增加30.79%。其中,新增定点项目总数较去年同期增长 65%,继续保持高增速态势。

具体业务方面,前三季度该公司的线控制动系统(WCBS)新增量产项目24项,新增定点项目50项;此外,该公司下一代EMB(电子机械制动)产品也已获取多家国内主流整车厂的意向订单。

此外,从整体市场来看,公开数据显示,截至10月29日,国内共123家汽车零部件上市公司披露三季报,从营收增速看,前三季度86家营收呈正增长态势,占比69.92%;从净利润增速看,79家净利润呈正增长态势,占比64.23%。

在此背景下,外资Tier1也在寻求持续发力中国本土化市场。

10月24日,安波福宣布,以约5.7亿元人民币投资中国本地智驾方案公司—智驾科技MAXIEYE,投后持股占比约为18%,成为后者最大的投资人股东。按照计划,双方将联合打造高性价比、模块化的智驾解决方案,寻求在快速增长的中国ADAS市场争夺更多订单。

而在本周,FORVIA宣布,自2024年10月30日起,将专注于座舱电子和自动驾驶业务板块的歌乐汽车电子事业部总部迁址至中国上海,以寻求进一步增强智能化业务在中国市场的地位。

就在去年11月,位于江西丰城新建的歌乐汽车电子超级工厂正式启用,主要生产显示屏、座舱电子和自动驾驶三个领域的产品,年产量达200万件,以满足本土和全球汽车制造商的需求。

而在高工智能汽车研究院看来,随着中国汽车市场在电动化、智能化上的持续发力,核心零部件市场的争夺战也将日趋白热化;尤其是相比于海外市场更快的新技术导入,中国智能化增量部件市场将是决战阵地。