边裁员边收购,思科逐渐变身软件并购之王

《网安面试指南》![]() http://mp.weixin.qq.com/s?__biz=MzkwNjY1Mzc0Nw==&mid=2247484339&idx=1&sn=356300f169de74e7a778b04bfbbbd0ab&chksm=c0e47aeff793f3f9a5f7abcfa57695e8944e52bca2de2c7a3eb1aecb3c1e6b9cb6abe509d51f&scene=21#wechat_redirect

http://mp.weixin.qq.com/s?__biz=MzkwNjY1Mzc0Nw==&mid=2247484339&idx=1&sn=356300f169de74e7a778b04bfbbbd0ab&chksm=c0e47aeff793f3f9a5f7abcfa57695e8944e52bca2de2c7a3eb1aecb3c1e6b9cb6abe509d51f&scene=21#wechat_redirect

《Java代码审计》![]() http://mp.weixin.qq.com/s?__biz=MzkwNjY1Mzc0Nw==&mid=2247484219&idx=1&sn=73564e316a4c9794019f15dd6b3ba9f6&chksm=c0e47a67f793f371e9f6a4fbc06e7929cb1480b7320fae34c32563307df3a28aca49d1a4addd&scene=21#wechat_redirect

http://mp.weixin.qq.com/s?__biz=MzkwNjY1Mzc0Nw==&mid=2247484219&idx=1&sn=73564e316a4c9794019f15dd6b3ba9f6&chksm=c0e47a67f793f371e9f6a4fbc06e7929cb1480b7320fae34c32563307df3a28aca49d1a4addd&scene=21#wechat_redirect

《Web安全》![]() http://mp.weixin.qq.com/s?__biz=MzkwNjY1Mzc0Nw==&mid=2247484238&idx=1&sn=ca66551c31e37b8d726f151265fc9211&chksm=c0e47a12f793f3049fefde6e9ebe9ec4e2c7626b8594511bd314783719c216bd9929962a71e6&scene=21#wechat_redirect

http://mp.weixin.qq.com/s?__biz=MzkwNjY1Mzc0Nw==&mid=2247484238&idx=1&sn=ca66551c31e37b8d726f151265fc9211&chksm=c0e47a12f793f3049fefde6e9ebe9ec4e2c7626b8594511bd314783719c216bd9929962a71e6&scene=21#wechat_redirect

从 Splunk 到 AppDynamics,思科通过 14 次超过 10 亿美元的软件收购,将这家网络巨头重塑成为领先的基础设施软件和网络安全平台

在互联网泡沫时代的顶峰,思科在其关键产品路由器的推动下主导了网络行业,路由器对引导互联网上的数据流量至关重要。思科在网络硬件方面的创新使其成为快速发展的互联网支柱,随着互联网的发展,投资者对其未来感到乐观。随着互联网流量的增加,预计市场将迎来爆炸式增长,思科公司在这一市场中占据强势地位使投资者对其寄予厚望,并将市值推高至 5550 亿美元。

List of Cisco’s $B+ acquisitions, Data Gravity

随着网络泡沫的破裂,思科认识到有必要将重点转向软件领域,并开始收购软件公司,以丰富产品线并保持竞争力。多年来,思科完成了 14 次价值十亿美元的收购(总金额超过 700 亿美元)。除了数十亿美元的交易外,在思科的收购页面上共有216项收购交易,其中大部分价值来自网络、基础设施软件和网络安全领域。这一战略转变取得了显著回报,思科的软件收入现已接近 200 亿美元,其规模仅次于 Salesforce,领先于 ServiceNow。如今,思科的市值约为 2300 亿美元,其价值大部分归因于收购并成功整合到其生态系统中的软件业务。

在这篇文章中,我们将探讨思科最重要的几次收购:详细描述每次收购的规模、战略理由,以及它们对公司发展成为软件和网络安全巨头的影响。

ChatGPT 将思科描绘成一台强大的并购机器,象征性地收购和整合其他公司。它直观地体现了思科在并购领域的战略主导地位。

总之,思科在其网络核心产品组合领域的收购是成功的,例如其他网络产品(Meraki、Starlent )、网络安全(Sourcefire 、Duo)、应用性能监控/可观测性(Splunk、AppDynamics)、物联网(Jasper)。它在企业通信协作方面(WebEx, Broadsoft)取得了不同程度的成功。在消费市场的尝试(Scientific Atlanta、NDS Group)则未能成功。

1.Splunk(2023 年)- 280 亿美元

思科以 280 亿美元收购 Splunk [公告] 是思科历史上最大的一笔收购,也是继博通(Broadcom)以 690 亿美元收购 VMware 之后,有史以来第二大软件收购。这笔交易是对思科在2017年收购AppDynamics的补充,AppDynamics是应用性能管理(APM)和追踪领域的领导者。虽然 AppDynamics 在监控和管理 APM方面表现出色,但Splunk 则在可观测性安全信息和事件管理(SIEM)以及安全事件/日志分析 方面占据主导地位。这些收购共同创建了一个强大的套件,提供跨应用程序、基础设施和安全环境的全面可见性。

在 Splunk 作为上市公司的最后一个季度(2024 年第一季度),它的年度经常性收入(ARP)达到了 42 亿美元 ,同比增长 15%,运营利润率为 29%。该公司当时正处于从许可证和维护模式向全面订阅式 SaaS 服务的转型过程中,这使思科能够以低于 7 倍ARP的价格收购该业务。有了 Splunk,思科现在拥有了领先的以安全优先的可观测性供应商 ,并且结合 AppDynamics,成为 Datadog 和 Dynatrace 在更广泛的可观测性市场中强有力竞争对手。

收购 Splunk 是一项超级大胆的举措,收购时其价值占思科市值的 12% 。通过收购 Splunk,思科有效的将其安全业务收入从 35 亿美元翻了一倍,预计 2024 年将超过 80 亿美元。思科以 100 亿美元现金 和 180 亿美元新债务的方式为收购 Splunk 提供了资金。

2.Cerent(1999 年)|74 亿美元

1999年,思科以70亿美元收购了Cerent公司,这在当时是网络泡沫繁荣期间最大的收购案之一。Cerent 是光网络领域的关键参与者,为互联网的扩展提供了至关重要的先进设备。其光多业务平台 (OMSP) 在支持语音、视频和互联网服务的高速数据传输方面发挥了重要作用,为互联网带来了新的服务。在被收购时,Cerent 报告的收入约为 1 亿美元,由于对宽带基础设施的需求激增,该公司正经历着快速增长。1998 年初,公司一分为二,其中佩塔卢马分公司成为 Cerent 公司,而本那比和山景城分公司成为 Siara Systems 公司(1999 年被由 Wing 联合创始人 Gaurav Garg 创立的Redback Networks 收购)。

思科寻求通过收购 Cerent 来增强其光网络能力,并利用互联网流量激增的机遇。收购的时机与互联网建设繁荣期非常吻合,使思科能够更好地服务于服务提供商。Cerent 成为思科光传输业务部的基础。Cerent 454 被重新命名为Cisco 15454,在其作为思科业务部门的第二个季度就实现了 2.5 亿美元销售额,并成为当时最快达到年销售额10亿美元的产品。

然而,随着行业的演进,日益激烈的竞争中Cerent 的技术面临着来自更先的进解决方案,例如Ciena 和Juniper Networks 提供的解决方案,它们在可扩展性和性能方面更为优越。尽管 Cerent 在互联网基础设施领域具有最初的影响力和重要性,但在快速变化的市场需求中,将其技术整合集成到思科更广泛的产品中却充满了挑战性。

3. Scientific Atlanta(2005 年)|69 亿美元

2005年,思科以69亿美元收购了机顶盒和视频分配网络的主要供应商Scientific Atlanta。此次收购的推动因素可能是思科希望在消费市场上将这些机顶盒与路由器捆绑销售,从而创造一个更加集成的家庭网络解决方案。当时,思科的市值约为 1230 亿美元,这笔交易约占其市值的5.6%。思科以 30 亿美元现金 和新发行的 39 亿美元债务资助此次收购。

Scientific Atlanta公司的产品--机顶盒

从长远来看,这次收购的结果好坏参半。虽然最初帮助思科进军了视频服务市场,但随着互联网流媒体的兴起和消费技术的变化,机顶盒的相关性逐渐降低,从而限制了这笔交易的长期影响。

4.NDS 集团(2012 年)|50 亿美元

2012年,思科以50亿美元收购了NDS Group ,以巩固其在视频传输和内容安全市场的地位。NDS 是一家总部位于以色列的付费电视服务软件供应商,产品包括数字版权管理 (DRM) 和互动电视应用程序。此次收购旨在增强思科的Videoscape平台,该平台旨在帮助服务商跨多种设备提供下一代视频娱乐体验,将传统电视与基于互联网的服务集成在一起。

当时,思科的市值约为 1000 亿美元,此次收购约占其市值的5% 。思科通过现金和债务组合为此次交易融资 。

此次收购背后的战略是增强思科在视频传输和内容安全方面的能力,为面临新兴流媒体服务竞争的服务提供商提供更全面的解决方案。然而,Netflix 等 OTT 流媒体平台的快速发展,以及传统付费电视的衰退,使得这次收购不如预期。与思科早先收购的 Scientific Atlanta 公司(涉及硬件)不同,NDS 公司只专注于软件,这限制了其长期价值,因为该行业正逐渐脱离传统的付费电视模式。

六年后,思科于 2018 年将 NDS 以仅 10 亿美元的价格卖回给 Permira,这反映了在流媒体主导的环境中该业务的相关性大幅降底。

5.Acacia Communications(2021 年)|45 亿美元

Acacia 专注于高速光互连技术,这对于数据中心、电信服务供应商以及不断扩大的跨网络快速数据传输人工智能工作负载至关重要。此次收购旨在加强思科在光网络领域的地位,提高其支持对高容量、低延迟网络日益增长需求的能力,特别是在人工智能应用激增的情况下。

Acacia, The Story of Acacia Communications

收购时,思科的市值约为 2,200 亿美元,因此这笔交易约占其市值的2% 。思科主要利用手头的现金为收购提供资金。

光网络领域的竞争对手包括Astera Labs、Ciena、Infinera和 Huawei 等公司,它们都在推动高速网络技术的进步,以满足人工智能和云计算的需求。收购 Acacia 使思科能够将尖端的光学技术整合到其产品组合中,加强了它在日益由人工智能和数据密集型应用驱动的市场竞争力。虽然刚收购不久,但这次收购很可能会取得成功,因为它使思科能够更好地服务于人工智能驱动基础设施不断发展的需求。

6.AppDynamics(2017 年)|37 亿美元

2017年,思科以37亿美元的价格收购了AppDynamics ,标志着思科进军应用性能管理(APM)领域的重大举措。AppDynamics 是 APM 解决方案的领先提供商,可帮助企业实时监控和优化应用程序的性能。当思科收购该公司时,该公司已接近上市。这次收购对思科来说是一次关键的举措,它使思科能够深化其软件专业知识,并获得在日益复杂的分布式 IT 环境中监控和优化性能的关键工具。

收购时,思科的市值约为 1500 亿美元,因此这笔交易约占其市值的2.5% 。思科利用手头的现金为收购提供资金。

对 AppDynamics 的收购使思科在更广泛的可观测市场中成为一个强大的参与者,使其能够与 Dynatrace 和 Datadog 等公司展开竞争。很可能是受到 AppDynamics 成功的鼓舞,思科随后与 Splunk 在可观测性方面大规模合作。AppDynamics 的实时 APM 工具补充了思科现有的网络和安全产品,为希望确保关键应用程序性能和安全的企业提供了更全面的解决方案。这次收购在很大程度上被视为非常成功的,因为它加强了思科的软件产品,并在现代 IT 运营中 APM 日益增长的重要性非常契合。

7.Tandberg(2010 年)|33 亿美元

2010 年,思科以 33 亿美元收购了位于挪威奥斯陆的视频会议公司 Tandberg 。通过此次收购,思科将 Tandberg 的硬件与其软件产品WebEx相结合,创建了一个全面的视频通信解决方案。思科战略性地将目标对准了已经购买其网络设备的现有企业客户,这使得集成和销售这一新产品更加容易。此举使思科得以扩展其产品组合,并为其企业客户提供无缝的端到端通信系统。

思科 Tandberg 办公室远程会议产品

此次收购思科能够更有效地与Polycom 和Microsoft 的 Skype for Business 等公司竞争,特别是随着视频会议需求的增长的情况下。将 Tandberg 的产品成集成到思科更广泛的通信工具套件中,增强了思科为客户提供完整、统一解决方案的能力。其 WebEx 部门现在的总收入超过 40 亿美元,是一个重要的成功案例。

8.WebEx Communications(2007 年)|32 亿美元

2007 年,思科以 32 亿美元收购了WebEx Communications ,标志着思科正式进军协作和在线会议领域。思科在视频会议领域起步较早,而微软在2011 年以 85 亿美元收购了 Skype。如今,WebEx 每月为超过 6 亿用户提供服务 ,每天提供 30 亿分钟的会议 ,此举牢固确立了思科在企业通信市场中的主导地位,为企业提供了统一语音、视频和在线会议的全面解决方案。

收购时,思科的市值约为 1600 亿美元,因此这笔交易约占其市值的2% 。思科使用现金为此次收购提供资金。

尽管 WebEx 的主要工程师 Eric Yuan 后来离开了公司,并创立了 Zoom,但 WebEx 仍然是思科的旗下的一款成功的产品。根据最新数据,思科的 WebEx 每年创造约 40 亿美元的收入 ,成为思科整体软件和服务组合的关键贡献者之一。该平台实现了显著增长,特别是在疫情推动的远程工作转型期间,巩固了其作为协作软件市主要参与者的地位。WebEx 的收购无疑是一次重大成功!

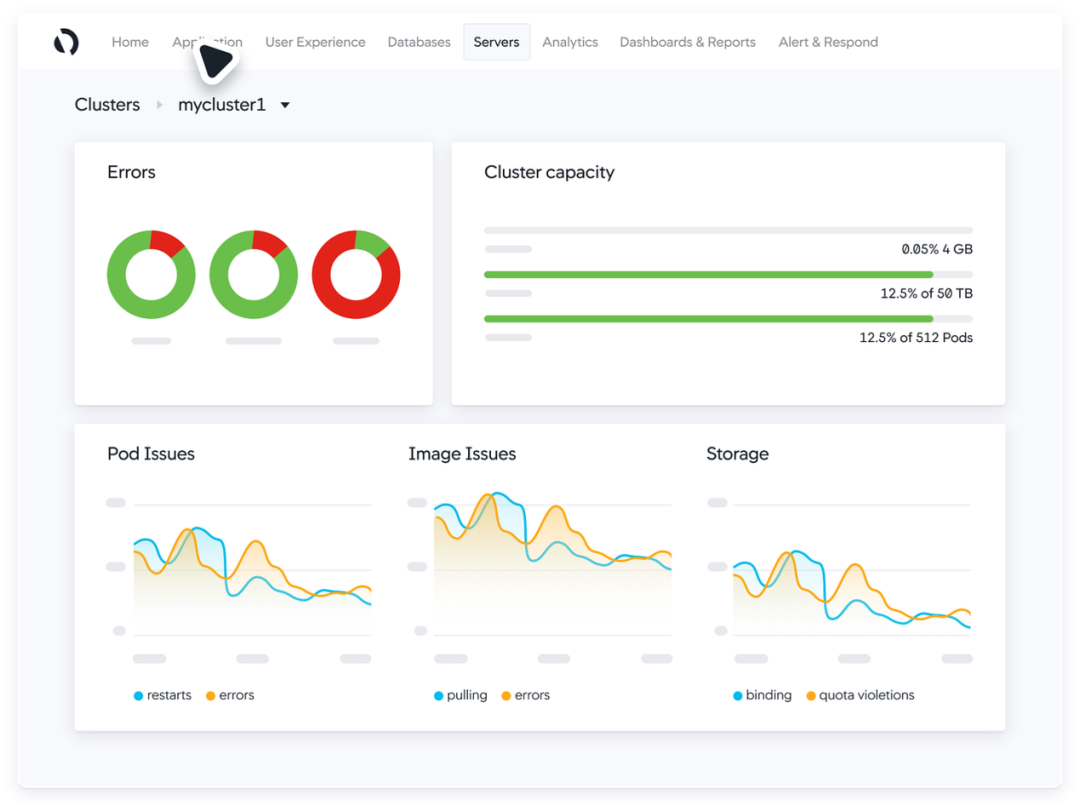

9.Starent Networks(2009 年)|29 亿美元

2009 年,思科以 29 亿美元的价格收购了总部位于马萨诸塞州的Starent Networks 公司。Starent 是移动分组核心技术领域的领导者,这项技术对管理无线网络的数据流量至关重要。此次收购使思科能够战略性地扩展其在迅速增长的移动互联网市场的产品和服务,而此时智能手机和联网设备的使用率正开始激增。

将Starent的技术整合到思科的产品组合中取得了成功,它成为思科移动互联网技术集团的基石。该部门在支持 3G 和 4G LTE 网络的全球推广中发挥了关键作用。虽然确切的收入数据并不详细,但这次收购帮助思科在移动基础设施市场占据了重要份额,使其成为Ericsson 和Nokia 的有力竞争对手。到 2011 年,得益于 Starent 技术的支持,思科的服务提供商业务每年产生超过 100 亿美元收入,充分显示了此次战略收购的影响力。

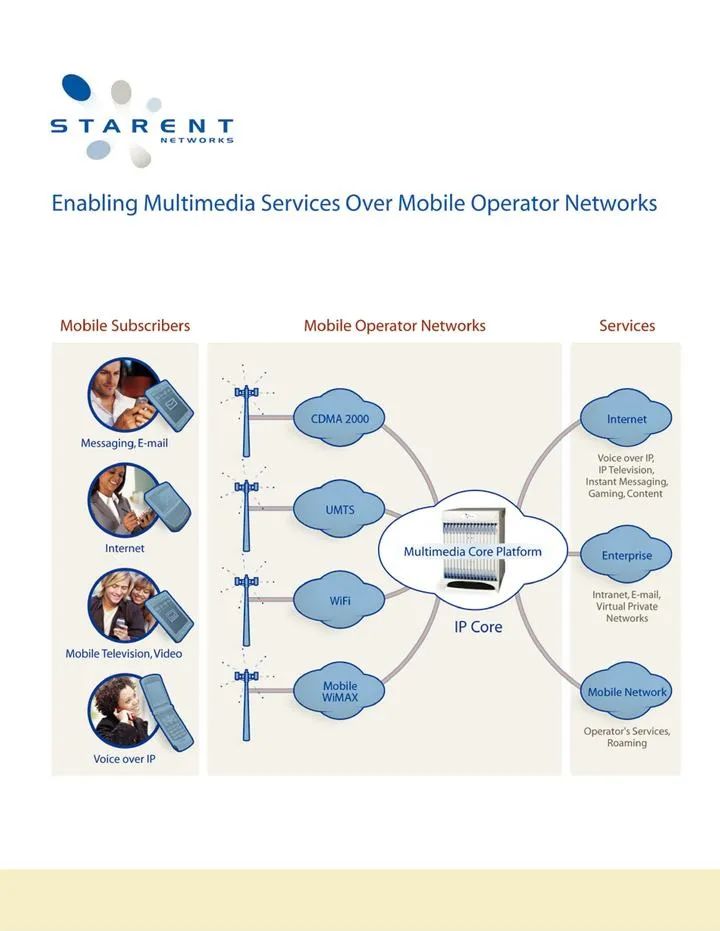

10. Sourcefire(2013 年)|27 亿美元

2013年,思科以27亿美元的价格收购了Sourcefire ,这是其首次价值数十亿美元的网络安全收购,大大增强了其安全能力。Sourcefire 是智能网络安全解决方案的领导者,以其开源入侵检测系统Snort 和下一代防火墙 (NGFW) 技术而闻名。此次收购是思科在网络威胁日益复杂之际增强其安全产品组合的一项战略举措。

在 Sourcefire 之前,思科已在网络安全领域进行了几次关键收购,其中包括 2007 年以 8.3 亿美元收购专注于电子邮件和网络安全的IronPort Systems 、以及 2009 年以 1.83 亿美元的价格收购 SaaS 网络安全解决方案的领导者 ScanSafe 。这些早期的收购为思科的安全战略奠定了基础,但 Sourcefire 交易则代表了思科安全战略的重大飞跃。8 年前的 2005 年,Check Point 曾试图以 2.25 亿美元的价格收购 Sourcefire,但遭到了美国当局阻止。

思科对 Sourcefire 收购使其能够直接挑战 Check Point 和 Palo Alto Networks 等网络安全供应商。通过将 Sourcefire 的入侵检测技术整合到其网络产品,思科增强了其安全能力,并成为网络安全市场上更强大的竞争对手。此举帮助思科提供更强大的网络安全,使其成为这些知名老牌公司的主要竞争对手。

11.Duo Security(2018 年)|23.5 亿美元

2018年,思科以23.5亿美元收购了总部位于密歇根州的网络安全公司Duo Security。Duo 以其多重身份验证 (MFA) 技术而闻名,为思科的安全产品组合增添了关键的身份验证层。此次收购标志着思科进入了基于云的身份安全市场,与其为更多企业开始向云迁移提供零信任安全框架的战略相一致。在被收购之前,Duo 的年增长率超过 100%,并在加入思科后保持了强劲的增长率。

Duo与思科产品线的整合非常成功,其技术已成为思科安全访问解决方案的关键部分。包括 Duo 在内的思科安全业务在 2023 年报告的收入约为 35 亿美元(在收购 Splunk 之前),这表明其收购的安全技术做出了巨大贡献。此次收购加强了思科在网络安全市场的地位,使其能够更有效地与Okta 和Ping Identity 等公司在身份和访问管理领域展开竞争。

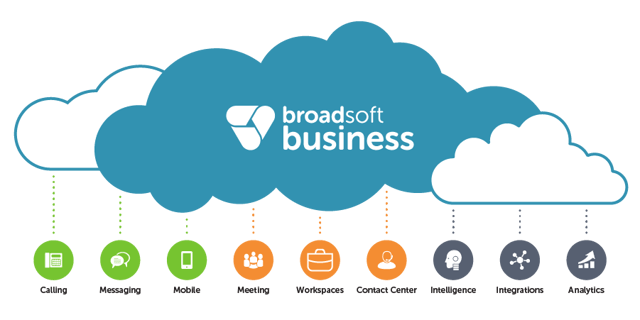

12.BroadSoft(2017 年)|19 亿美元

2017年,思科以19亿美元收购了BroadSoft,以增强其基于云的统一通信(UC)产品组合。BroadSoft 以其通过电信运营商提供的语音、视频、消息和协作服务而闻名,此次收购使思科能够扩大其在服务提供商市场的影响力,并与WebEx 和Jabber 一起加强其云通信产品。

此次收购非常成功,将BroadSoft的技术集成到思科的协作套件中,帮助思科更有效地与Microsoft Teams和Zoom竞争。到 2020 年,包括 BroadSoft在内的思科协作业务已发展到在全球服务超过 3 亿用户,收入超过 58 亿美元,巩固了思科作为统一通信市场领先供应商的地位。

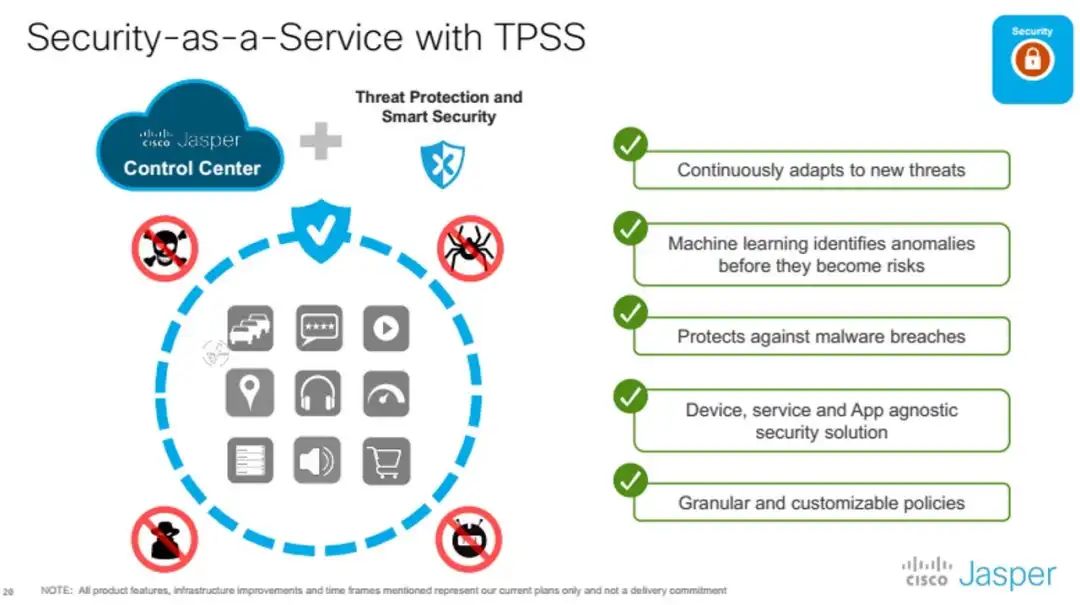

13. Jasper Technologies(2016 年)|14 亿美元

2016年,思科以14亿美元收购了Jasper Technologies ,标志着思科在物联网(loT)领域迈出了重要一步。我的合作伙伴Gaurav Garg 是 Jasper 的早期投资者之一,并在公司董事会任职 11 年,直到被收购 还撰写了他的心路历程 。此次收购使思科能够提供端到端的物联网(loT)解决方案,并将 Jasper 的技术整合实现设备管理、连接性和计费流程的自动化。

Jasper的平台以其自动化设备管理、连接性和计费方面采用了新颖的方法,为思科提供了一个全面的解决方案,以应对快速增长的物联网市场。收购时,Jasper 已经支持了超过3,500 家公司,包括通用汽车(GM)、亚马逊(Amazon)和通用电气(GE)等知名企业,并管理着全球超过2 亿台设备 。这次收购对思科来说是一次成功,不仅大大增强了其物联网能力,并且使其成为物联网市场上与AWS 和Microsoft Azure 等供应商的强有力竞争者。

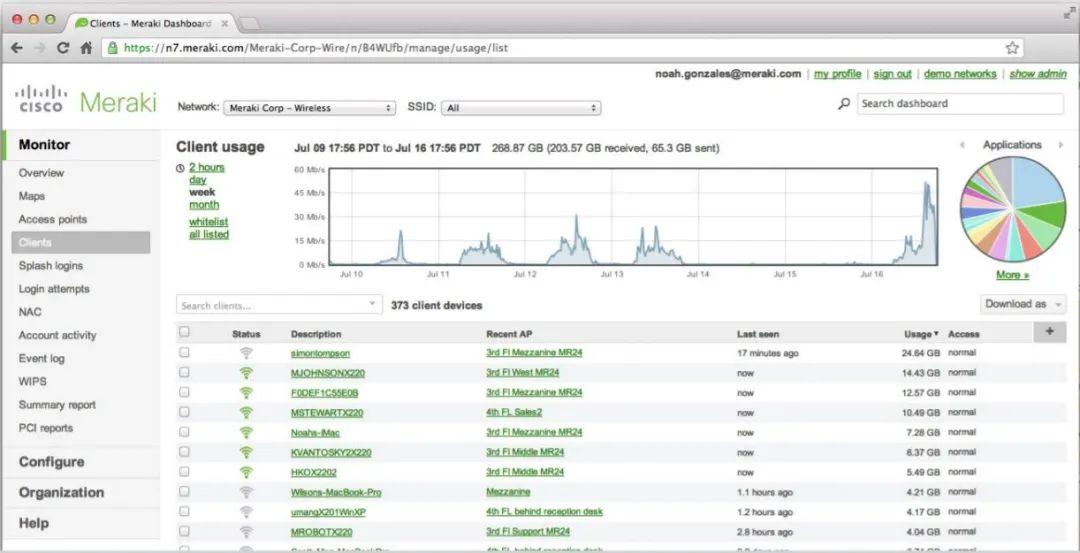

14.Meraki(2012 年)|12 亿美元

思科于 2012 年以 12 亿美元收购了 Meraki,以加强其云管理网络解决方案。Meraki 专注于提供基于云的网络硬件和软件,包括无线接入点、交换机和安全设备。此次收购使思科得以集成 Meraki 的用户友好型平台,从而简化了 20,000 多家客户的网络管理,其中包括 Uber 和 Netflix 等大公司。

对 Meraki 的收购非常成功,Meraki 的年收入从每年 8000 万美元增长到超过 10 亿美元,大大加强了思科在云管理网络领域的地位。